フリーマン柴賢二郎の流儀

~そよ風に吹かれて、ゆっくりと歩いていこう~

世の中に起きている不思議なことや、

ふと浮かんだ疑問などをゆる~く書き綴る

何の専門家でもない私が経済的・時間的・人間関係の自由を得て、

人生のこと、世の中のこと、幸せについてなど、

一般庶民の目線で考える

国の財政について

一般家庭が家計管理をしているように、国としても同様に収入があり、予算を立てて支出をしている。

この中身を大雑把に理解した上で、「増え続ける国の借金」というよく聞く言葉のその先にも迫ってみたいと思う。

私のように、なかなかに理解が難しい方のために、一般家庭の場合に置き換えながらまとまていきたい。

- 国の「収入」= 歳入

家庭でいう「給料」にあたる部分。

主に次のようなものがある:

税金(所得税、法人税、消費税など) → 家計の給与収入にあたる

社会保険料(年金や医療保険の保険料) → 家計の積立金のようなイメージ

その他収入(国有財産の売却益、郵便事業の収益など)

→ 例えるなら「一家の給料+副業収入+資産を売ったお金」が国の歳入。

- 国の「支出」= 歳出

家庭の「生活費や教育費」にあたる。

大きな支出項目は:

社会保障費(年金、医療、介護など) → 家族の医療費や保険料

教育・科学技術 → 子どもの学費、塾代

公共事業費(道路や橋などインフラ) → 家の修繕・リフォーム

防衛費 → 家で言えば、防犯やセキュリティ費用

地方交付税交付金 (地方自治体への配分)→ 親から子への仕送りのようなもの

国債費(借金の返済+利子) → 家のローン返済

- 国の「借金」= 国債

家庭でいう「住宅ローン・カードローン」にあたる。

国は足りない分を「国債(国の借用証書)」を発行して借金をする。

借り先は主に日本国内(銀行、保険会社、年金基金、日銀など)。

家庭でいえば「親族や銀行から借りている」イメージに近い。

- 国の「貯金」= 基金や準備金

例:外為特会(外国為替資金特別会計)、年金積立金、各種基金

家庭でいえば「貯金口座」「教育資金」「老後資金」のようなもの。

- 国の「運用」= 投資や資産管理

外貨準備:外貨建て資産を保有(米国債など)

GPIF(年金積立金管理運用独立行政法人):年金積立金を株式や債券に投資

政府系ファンド(産業革新投資機構など)

→ 家庭でいう「株式や投資信託、不動産運用」にあたる。

つまり、国の財政は家庭の家計簿を「超巨大化」したものと言える。

ただし大きな違いは、国は「通貨を発行できる」こと。

家計は給料が尽きれば赤字破綻だが、国はある程度自国通貨建てで借金をし続けることができるのである。

つづいて上記について、令和7年度の予測金額を見ていく。

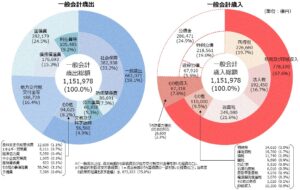

「令和7年度一般会計歳出・歳入の構成」

(財務省ホームページより)

歳入・・・約78.4兆円(主に税金収入)

その他収入・・・約8.4兆円(国有財産の売却益、郵便事業の収益など)

歳出・・・約115.5兆円(令和7年度一般会計予算額)

歳入・その他収入に対して歳出が28.7兆円上回っているため、この不足分を国債を発行して借金をしなくてはならない。

これは令和7年度の1年間の収支だが、毎年のように国債を発行して借金をしていると、一体、現在の累積の債務残高はいくらなのかという疑問が浮かぶ。

この疑問に対して、財務省の公表によれば、普通国債残高は “累増の一途をたどり、令和7年度末には 1129兆円に上る” と見込まれているそうだ。

さらに内閣府の中長期経済財政見通しでは、2034年まで国債残高がさらに増える可能性があるとのシナリオが示されている。

私などにとっては全く非現実的な世界にしか見えない。

ならば国債を発行しなくても済む、いわゆる借金をせずに済む方法はないものかと調べてみた。

国債を発行せずに済むための条件

- 歳入を増やす(収入アップ)

税収の増加

景気成長(企業収益や給与が伸びて税収が増える)

税制改革(消費税率の引き上げ、所得税や法人税の課税ベースの拡大)

非税収の増加

国有財産の売却や活用

政府関連事業の収益(例:郵政株の売却益、外貨準備の運用益)

→ 家計でいえば「給料を増やす、副業する、資産を売って収入を得る」にあたる。

- 歳出を減らす(支出カット)

社会保障費の抑制

医療費や介護費の効率化(IT化、自己負担増など)

年金制度の見直し(支給開始年齢の引上げなど)

国債費の縮小

低金利維持による利払い圧縮

公共事業や行政コストの削減

インフラ設備への投資の選択と集中

デジタル化による人件費・事務費削減

→ 家計でいえば「生活費を切り詰める、ローン返済を軽くする」に相当する。

- 経済成長を高める(自然に収入増)

GDP が伸びれば税収も自動的に増え、国債に頼る必要が減る。

・生産性の向上

・働き手(労働人口)の確保

・イノベーション・新産業の育成

※ 逆に経済が停滞すれば、税収不足で国債発行に頼らざるを得ない。

→ 家計でいえば「会社の業績が伸びて給料が自然に上がる」というイメージ。

- 特別収入の活用

外貨準備や基金の取り崩し

政府資産(不動産、株式)の売却

新しい財源制度(環境税、炭素税など)

→ 家計でいえば「貯金を取り崩す」「持ち家や株を売る」にあたる。

現実的には可能なのか?

現状の日本では、社会保障費(高齢化に伴う医療・年金・介護)と国債費(利払い・返済)が予算の大部分を占めており、国債ゼロ発行はすぐには困難である。

ただし、

・中長期で「経済成長」+「税収増」+「歳出の効率化」を組み合わせる

・必要な国債を徐々に減らし、将来世代への負担を軽くする

といったことは可能と考えられる。

一方、このまま債務残高が増え続けると、国にとってどのようなことが起こりうるのか、という側面もあわせて調べ見た。

債務残高が増え続けると起こりうること

- 財政の硬直化(自由に使えるお金が減る)

歳出に占める「国債費(利払い+償還費)」の割合が増える。

教育・研究・子育て・防衛などの政策に回す余裕が小さくなる。

→ 家計でいえば「ローン返済で生活費が圧迫される」状態。

- 金利上昇リスク

市場が「日本の借金は返せるのか?」と不安を持つと、信用が下がり国債金利が上昇する。

金利が上がると利払いが増えて、さらに国債発行が必要になる「悪循環」に。

→ 家計でいえば「信用が下がって借金の利率が上がる」ことに近い。

- 将来世代への負担増

今の借金は将来の税収で返すことになる。

将来の若い世代の税負担が重くなり、経済成長を阻害する可能性がある。

→ 「親の借金を子どもが払わされる」ような構図。

- 通貨・物価への影響

政府が返済できないと見られれば、通貨(円)の信用が下がる。

円安やインフレ(物価上昇)につながる可能性がある。

→ 借金を「インフレで薄める」政策に走るリスクも。

- 国際的信用の低下

国債の大部分は国内で消化されているが、今後は海外投資家の比率が増える可能性が高い。

国際金融市場で「日本国債はリスクが高い」と判断されると、国の信用が揺らぐ。

- 最悪シナリオ(財政危機)

財政赤字+高債務+金利上昇が重なると、「財政破綻」の危険性が増す。

実際の破綻は「国が突然倒産」ではなく、

・大幅な増税

・社会保障の削減

・インフレによる実質的な債務圧縮

・国債の信認低下(価格急落)

といった形で現れる。

「直ちに危機」といった状況ではないとされているが、少子高齢化で支出が増える中、このままでは持続不可能なのは確かだ。

一般家庭と同様、切り詰めるにも限界がある。

健全な収支で国際信用力のある日本を望みつつ、今回はこれにてご無礼。

※フリーマン柴賢二郎の著書をアマゾンで販売中です。

ドライブ・(ウィズ)・マイ・マザー | フリーマン柴賢二郎 | 小説・サブカルチャー | Kindleストア | Amazon